爆款基金大佬不灵了:睿远陈光明不但跑输了沪深300 也跑输了大多数同行

2018年10月,睿远基金顶着明星光环诞生。

两大创始人陈光明和傅鹏博显赫的江湖地位,让睿远一度成为现象级的网红公募基金。公司募资条款之严苛,产品申购之疯狂,无不显示出基民的巨大热情和期待。

成立5年多,睿远经历了A股市场的牛熊转换,旗下基金的业绩表现可谓一言难尽。失去了昔日东家的资源支持,几个出来单干的明星基金经理,已难现过去的辉煌,随着基金净值不断走低,过往积累的业内口碑,似乎也即将耗尽。

为了重拾投资者信心,公司最近2年一直在积极自购,陈光明也辞去总经理职务,专心培养投研队伍,奋力自救。

含着“金钥匙”成立的睿远基金,还能挽回昔日口碑吗?

01

高开低走

睿远的成立时间,确实踩到了A股的行情节拍。

彼时,沪深两市已经连续下跌了3年,上证指数跌到2500点附近,市场情绪和估值水平跟今年年初如出一辙,此时入市的睿远,无疑抄到了历史性大底,也很快为基民带来了丰厚收益。

2018年12月,陈光明主管的睿远专户产品洞见一期成立,前两年合计收益率实现翻倍;2019年3月,睿远发行首只公募基金产品睿远成长价值混合基金,由傅鹏博管理,基金净值同样在2年左右翻倍;2020年2月,睿远第二只公募基金睿远均衡价值三年发行,基金经理是赵枫,一年之内涨幅超过75%。

公司旗下仅有的三个权益类产品,均远超过沪深300涨幅,此时的睿远,仍然是投资者心目中的传奇大神。

可是幸福的时间太短暂。随着A股逐渐步入调整期,睿远的专户产品开始大幅下跌,两只权益类公募基金净值也大幅缩水。

2022年,睿远成长价值下跌30.7%,跑输沪深300约9个百分点,成为傅鹏博入行以来业绩最差的一年。2023年继续下跌20.06%,仍然大幅跑输沪深300。

目前,睿远成长价值的净值1.0964元,成立5年来的收益率仅9.64%,而同类基金的平均数是42.14%,中位数是39.14%。

▲睿远成长价值近5年净值曲线

来源:Wind

睿远均衡价值三年成立4年来的收益率是14.34%,倒是跑赢了市场中大多数偏股型基金,但是在近3年熊市中大幅回撤30.71%,不但跑输了沪深300,也跑输了大多数同行。

一般来说,明星基金经理大都秉持价值投资理念,在牛市跑输市场较为常见,但是在熊市中,往往有极好的防守能力。正是因为熊市抗跌,在长周期的牛熊转换中最终能大幅跑赢市场。投资睿远的基民或许很难理解,这些名震江湖的投资老将,如何在本轮A股下跌中表现如此拉跨。

02

“圈钱”争议

基金公司的业务本质是代客理财,盈利模式主要来自于管理费和业绩分成,管理规模和申购条款是决定企业盈利能力的主要因素。

2018年12月,睿远基金发行第一只专户产品睿远洞见一期,当时股市行情极度低迷,但是这款产品的申购条款却极为苛刻:

300万起购,封闭三年,到期后每季度开放一次;满三年退出收2%退出费,满四年收1%,满五年无退出费;收益超过5%以上部分计提20%的业绩报酬。

即便如此,有陈光明的个人IP在,产品根本不愁卖。仅一周时间,洞见一期募集了过百亿资金,成了睿远的首个爆款。

针对高净值人群的专户产品之外,睿远的三只针对中小投资者的公募权益基金也全部是爆款。

睿远成长价值的募集上限60亿,发售当天就拿到了710亿元认购金,配售比只有7.03%;睿远均衡价值三年持有期一样只募集60亿,当天即收到1200亿认购金,创下国内公募基金历史最高认购纪录,配售比不到5%;即使是偏债型的睿远稳进配置两年持有,募集规模上升到100亿元,当日同样出现了近千亿元认购,配售比例为9.8%。

▲睿远公募基金持有人结构

来源:Wind

产品卖的如此火爆,投资者显然是冲着明星基金经理的金字招牌。

持股接近50%的睿远控股股东陈光明,曾任东方证券资产管理公司董事长和总经理,其打造的“东方红”系列品牌名声在外,多次囊括国内权益类年度桂冠,是国内资管界的标杆人物。

陈光明担任基金经理的历史战绩也异常优秀,代表作东方红4号8年收益率457%,同期沪深300全收益指数的涨幅仅45%,年化超额收益接近20%,堪称行业神话。

另一个大股东傅鹏博,是20年的证券老兵,行业人称傅师傅,是陈光明当初在东方资管的领路人。加入睿远之前,傅鹏博的代表作是兴全社会责任,9年翻了4倍,年化收益19.85%,同样大幅跑赢A股主要指数,在国内同期混合型基金中排名第一。

虽然没有给投资者带来预期中的投资回报,但是凭借明星经理的号召力,睿远仍然赚得盆满钵满。

2019年,公司实现营收4.03亿,净利润接近6000万元,此时公司成立不过一年时间。

2020年到2023年上半年,睿远旗下三只公募基金管理规模不断扩大,为公司带来了22.93亿元的管理费,其中傅鹏博的睿远成长合计收取14.38亿元,赵枫的睿远均衡管理费共有6.97亿元。

一定程度上讲,睿远成立后赚的每一笔钱,都是明星基金经理昔日行业口碑的变现。

03

神话难续

国内金融行业一直推行执牌经营制度,公募牌照是极其稀缺的金融资源。

很长一段时间里,公募基金股东背景几乎都是银行、券商、保险和信托等国有金融机构,准入门槛极高。民资或个人想设立公募基金,几乎没有可能。

2014年6月,证监会放宽了基金行业的准入门槛,允许民营资本、专业人士各类主体设立基金公司,个人系公募开始迎来发展良机,九年来,先后已有共计24家个人系公募展业,占到公募基金总数20%。

但是从规模上看,个人系公募和银行、券商等金融系差距巨大。除专户产品之外,睿远公募基金管理规模428亿,在个人系公募中已属于头部行列,和国资金融巨头旗下公募基金仍然不在一个量级,易方达、广发基金、华夏基金等行业巨头,管理规模都在万亿以上。

▲睿远和头部基金规模比较

来源:Wind

较小的管理规模不仅代表产品单一、渠道有限,同时也意味着基金公司的投研资源的缺失。个人系公募主要都是依靠个别明星基金经理单打独斗,投研资源和巨头型公募基金存在巨大差距。

事实上,基金经理的业绩表现,不仅是个人投资风格和能力的体现,与基金公司整体投研体系也密切相关,陈光明和傅鹏博等人过往的优秀业绩,一定程度上也得益于昔日东家的投研资源。

睿远显然也意识到投研的重要性。2022年10月,陈光明宣布辞去总经理职务,把精力主要放在提升公司整体投研能力上:

“我就是一个手艺人,想把更多的时间放在投资上,今后会专注于投研工作,研究是投资的一部分,会在团队培养上花更多精力,包括关注研究员的成长以及研究成果的转化等。”

顶流基金经理的名气变现之后,如何持续提升投研能力,通过更稳定的业绩表现挽回市场口碑,是摆在睿远基金最迫切的任务。

相关文章

罕见转为负增长,中国平安怎么了?多元化战略中几大支柱不断动摇

一份年报,让中国平安(601318.SH)这个A股大白马惹来不少质疑。 近日,中国平安发布2023年年报,数据显示,报告...

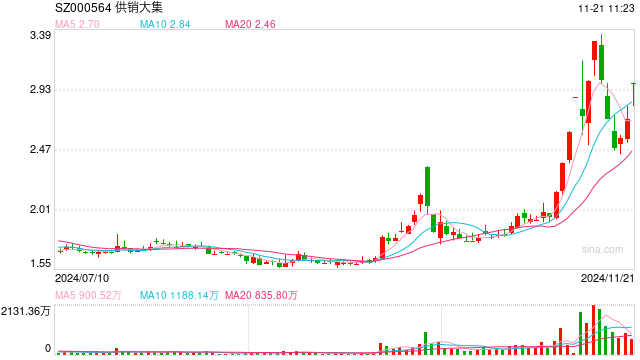

供销大集“脱帽”后第二桩收购:花15亿现金,溢价超90%收购关联方资产

11月20日晚间,供销大集(000564.SZ)披露公告称,公司拟以现金约15.11亿元收购中国供销商贸流通集团有限公司(以下...

吴艳坤:构建信托服务生态链 聚力赋能新质生产力

专题:2024银行家金融创新论坛...

股价表现跟不上Q2超预期业绩,好未来就差一手“回购牌”?

专题:聚焦美股2024年第三季度财报...