本世纪首见!美债重演1995年大抛售,软着陆和特朗普成“关键词”

华尔街见闻

这波美债收益率大幅上行主要源于过去一个半月的经济数据打消了衰退的担忧,但也在反映投资者转向,他们在对冲特朗普当选和共和党拿下国会两院的可能性。

美联储上月宣布大幅降息50个基点后,投资者对软着陆的预期升温,叠加特朗普当选的可能性,美国国债遭遇了进入21世纪以来从未有过的大抛售。

彭博社本周二的报道称,上一次看到这样的美债大抛售还是在1995年,也就是格林斯潘任美联储主席领导联储进行软着陆期间。

报道指出,自美联储9月18日宣布四年来首次降息以来,对利率敏感的两年期美国国债收益率累计攀升34个基点,1995年该期限美债的收益率也有类似的大幅上升,当时美联储成功为经济降温,且未引发衰退。

德意志银行的利率策略师 Steven Zeng 评论称,最近美债的收益率上升“反映出经济衰退风险的概率降低”,经济“数据相当强劲。美联储可能会放慢降息步伐。”

包括非农就业报告和零售销售在内,本月公布的一些美国经济数据优于预期,令市场对经济硬着陆的担忧逐步消减。华尔街见闻一周多以前的文章提到,当下的全球市场形势是,忘记硬着陆,交易再通胀,警惕特朗普。

文章称,花旗分析师Dirk Willer认为,市场对经济硬着陆的担忧已被再通胀预期取代,再通胀行情有利于风险资产和美元,不利于长期债券。

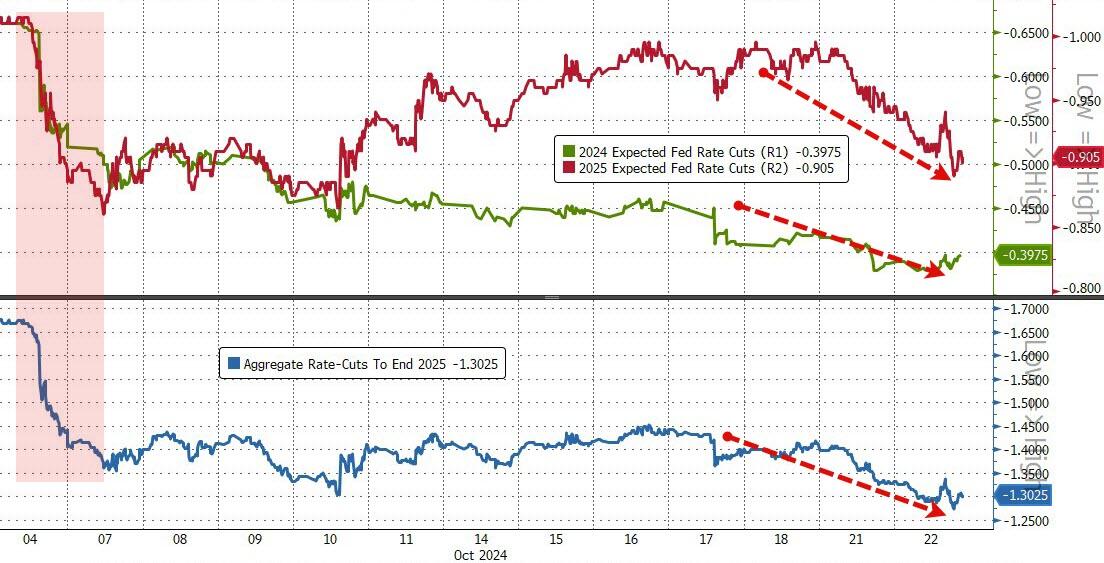

最近的市场定价已体现降息押注降温。本周二,互换合约定价显示,交易员预计,到明年9月,美联储将合计降息128 个基点,一个月前他们预期的降幅为195个基点。

上周五公布的美国联邦政府2024财年财政预算赤字突破1.83万亿美元,创有记录以来第三高,仅次于新冠疫情期间的两年,市场越发担心下月美国大选后政府的预算赤字扩大,本周一,三名美联储地区联储主席均都表态支持逐步降息,即在9月大幅降息后放慢行动步伐,共同推动美国长债的收益率加速上行。

本周一,美国10年期基准国债收益率当天升超10个基点,盘中上测4.20%,周二一度接近4.22%,继续刷新7月末以来盘中高位。

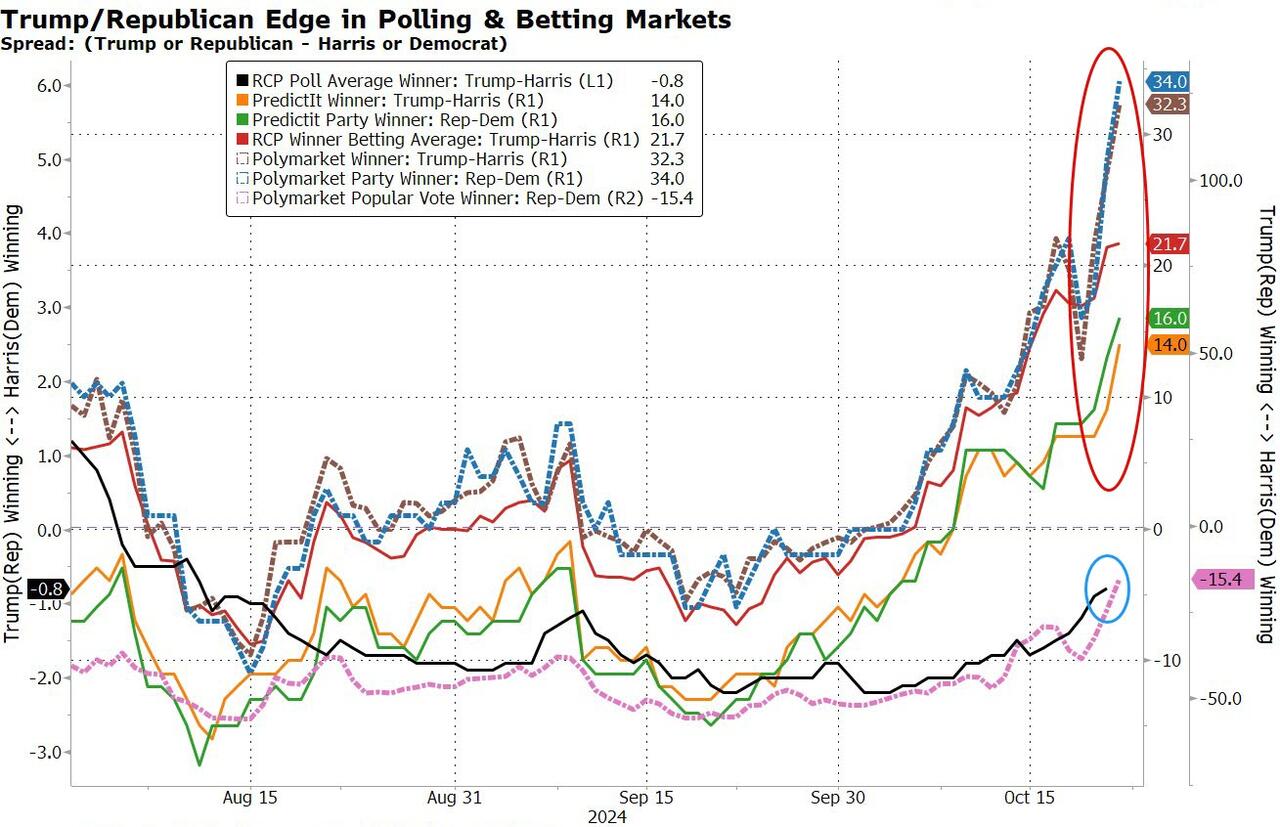

有评论称,除了投资者不再预计美国经济会陷入衰退,最近的美债抛售可能还反映了华尔街的转向,即投资者现在在对冲11月特朗普当选、美国共和党拿下国会两院多数席位的可能性。因为按照特朗普的政策计划,他上台后将国内实行减税,并增加财政支出。

债券投资巨头Pimco的投资组合经理Mike Cudzil本周二称,这轮美债的走势主要源于过去一个半月强劲的经济数据,对大选前景的担忧也有影响。稳健的经济数据导致债券市场重新定价,因为它迫使投资者削减大幅降息的预期。而更高的债券收益率现在也反映出,共和党在选举中占主导地位的可能性“更大”,那将对股市有利,但对长债收益率施压。

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

相关文章

极越CEO夏一平:2025年还不带高阶智驾的车很难卖出去,华为新车发布会基本上都会讲智驾【附智能网联汽车行业现状】

9月10日,极越品牌旗下的第二款力作——极越07正式上市。共推出三款配置车型,拥有极光绿等6种配色,而价格方面,三款车型分别定价为20.99万元、22.99万元和29...

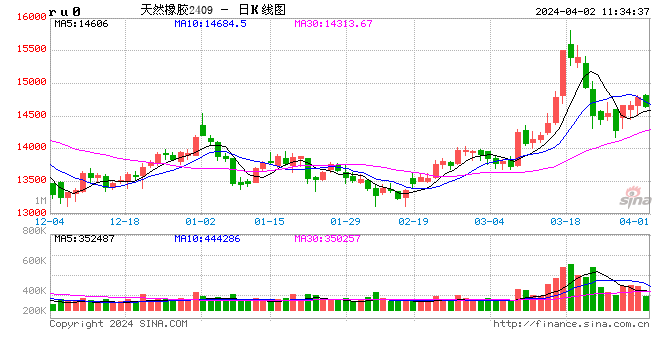

卓创资讯:3月橡胶及下游产业链数据全景呈现及4月预判

【导语】3月橡胶及下游产业链产品价格在成本支撑以及货源偏紧的推动下呈现继续走高趋势,共同作用轮胎生产成本上,同环比均呈现一定幅度的走高。为缓解...