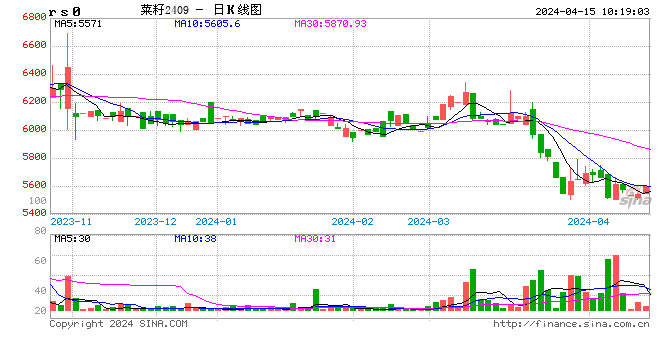

全球油籽市场:供需报告偏空,焦点转向春播及天气

截至2024年4月12日当周,全球油籽价格大多下跌,其中芝加哥大豆期货连续第四周下跌,因为美国农业部供需报告证实美国以及全球大豆供应庞大,而南美大豆丰收几成定局,中国进口前景阴晴不定。市场关注焦点正在转向春播进展和天气。

周五芝加哥期货交易所(CBOT)的5月大豆期约报收11.74美元/蒲,比一周前下跌0.9%;4月船期的美湾大豆均价为每蒲12.265美元,下跌1.2%;5月豆粕报收每短吨344.4美元,上涨3.4%;5月豆油报收每磅45.89美分,下跌6.1%;泛欧交易所5月油菜籽期约报收459欧元/吨,上涨3.0%;洲际交易所7月油菜籽期约报收646.3加元/吨,下跌0.8%;阿根廷上河大豆FOB现货报价为每吨429美元(含33%出口税),与上周持平。ICE美元指数报收报收105.832点,比一周前上涨1.7%。

美国农业部供需报告分析:美国大豆出口目标下调,库存上调

美国农业部在4月份供需报告里将2023/24年度美国大豆期末库存调高2500万蒲至3.40亿蒲,创下四年新高。库存用量比为8.3%,高于上月预测的7.6%,也高于上年的6.1%。

本月将美国大豆出口调低2000万蒲至17亿蒲,同比降低14.7%,进口调低500万蒲,种子/其他用量调低1100万蒲。美国大豆年度均价调低10美分至12.55美元/蒲。

本月调低出口是基于迄今为止的出口销售表现。截至4月4日,2023/24年度美国大豆销售总量为4085万吨,同比降低18.5%,上周同比降低18.8%。迄今大豆销售总量达到年度出口目标的88%,低于历史同期均值94%。美国农业部调整后的年度目标为4627万吨,同比减少14.7%。

值得一提的是,过去一周美国农业部三次发布单日出口销售报告,私营出口商累计报告对未知目的地出售50.2万吨大豆,其中24.8万吨在2023/24年度交货,25.4万吨在下一年度交货。

从出口报价来看,4月11日,阿根廷上河的大豆报价为423美元/吨(上周427美元,上月414美元);巴西帕拉纳瓜港口大豆报价为每吨425美元(上周430美元,上月416美元);美湾大豆报价为每吨447美元(上周456美元,上月451美元)(图1)。需要指出的是,阿根廷以出口豆粕和豆油等制成品为主。从出口登记情况看,截至4月12日,阿根廷在4月份到12月份的豆粕出口登记量为560万吨,豆油104万吨,大豆176万吨。

本月维持美国大豆压榨数据不变,仍为23亿蒲,同比提高4.0%。美国政府数据显示,2023/24年度的上半年(9月到2月份),美国大豆压榨累计为11.70亿蒲,同比提高5.5%,超过了实现美国农业部压榨目标所需的进度。如果要实现美国农业部的压榨目标,只需要在2023/24年度下半年(3月到8月)压榨11.3亿蒲大豆,平均每月1.88亿蒲,低于上半年的月度均值1.95亿蒲。这也意味着今后美国农业部仍有可能调高大豆压榨目标。

美国农业部供需报告分析:全球大豆供应保持宽松

本月美国农业部维持2023/24年度巴西大豆产量不变,仍为1.55亿吨,比上年的创纪录产量减少700万吨或4.3%;阿根廷大豆产量也维持在5000万吨不变,比上年因干旱而减产的产量激增2,500万吨;巴拉圭产量调高20万吨至1050万吨。这三国的产量合计为创纪录的2.155亿吨,比上年的1.9705亿吨高出1845万吨。

本月欧盟大豆产量预期值调低8万吨,加上其他一些小幅调整,使得全球2023/24年度大豆产量预估调低到3.9673亿吨,较上月调低12万吨,但是同比依然增长1853万吨或4.9%(上月预测增长5.0%)。全球大豆出口调低55万吨至1.7306亿吨,主要因为美国出口调低54万吨。在南美主要出口国中,巴西大豆出口维持不变,仍为1.03亿吨,阿根廷出口也维持在460万吨,巴拉圭出口调高20万吨至650万吨。

全球大豆压榨预期调低16万吨至3.2803亿吨,低于上月预测的3.2819亿吨。

本月将全球大豆期末库存调低至1.1422亿吨,比上月调低5万吨,其中美国库存调低5万吨,欧盟库存调高13万吨。全球大豆库存用量比仍为20.6%,高于2022/23年度修正后的18.8%(上月估计为19.0%),也高于过去10年均值18.9%,为2010/11年度以来最高值。

目前巴西大豆收获已经达到85%,阿根廷大豆收获进度也达到10%左右,南美大豆丰产几成定局。市场关注焦点将日益转向北半球春播以及天气,这可能加剧大豆市场的波动。但是考虑到全球大豆供应总体保持宽松,在没有出现破坏性天气之前,大豆价格的任何反弹很可能吸引农户抛售,从而制约其反弹空间。

美国农业部供需报告分析:对巴西大豆产量预测的分歧可能没有看起来那么大

今年美国农业部对巴西大豆产量的预测一直很保守,与之相比,巴西国家商品供应公司(CONAB)对巴西大豆产量的最新预测值降至1.465亿吨(上月预测1.4686亿吨,上年1.546亿吨),这也导致两家机构的预测差扩大到创纪录的850万吨,这也引起市场人士的各种猜测。

但是换一个角度,两家机构的产量预测差距并没有表面看起来那么大。

和上年产量相比,美国农业部预测巴西大豆同比降低700万吨,而CONAB预测同比降低808万吨,二者差距只有100万吨多点。这主要是因为美国农业部基于巴西大豆出口强劲,将巴西陈豆产量调高到1.62亿吨,比CONAB预估的1.546亿吨高出740万吨。也就是说,只要美国农业部将巴西新豆产量再调低100万吨多点,两家机构预测的产量降幅就会完全一致。

另外一个值得考虑的因素是,在美国农业部发布3月份供需报告之前,所有巴西私营机构都在下调巴西大豆产量预测值;自3月份供需报告发布后,共有5家私营机构更新了巴西大豆产量预测数据,其中有3家调高了巴西大豆产量预期。产量上调的主要原因包括种植面积高于早先预期,南里奥格兰德州作物单产良好,中西部地区的晚播大豆单产好于预期。在这种背景下,美国农业部选择按兵不动也就不足为奇了。

美国农业部供需报告分析:对中国大豆进口的预测可能过于乐观

美国农业部本月维持中国大豆供需数据不变,预计2023/24年度中国大豆进口达到创纪录的1.05亿吨,同比增加50万吨或0.5%。这一乐观预期和中国农业部的预测形成对比。中国农业部在4月份供需报告里预测中国大豆进口量为9725万吨,同比减少70万吨或0.7%。

周五(4月12日),中国海关公布的数据显示,今年3月份中国大豆进口量为554.1万吨,同比降低15.2%。今年头三个月进口量为1858万吨,同比降低10.8%,创下四年同期最低。在2023/24年度上半年,即10月至3月,中国大豆进口总量为4148万吨,同比减少3.3%。这主要反映出养殖业利润微薄甚至亏损,豆粕在饲料配方中的比例下调。

如果想实现美国农业部的乐观预期,本年度下半年(4月至9月)中国需要进口至少6350万吨大豆(每月平均1060万吨),比上半年高出53%,比去年同期高出3%。应该说是先这一目标还是很有挑战性的。此外,今年是美国大选年,目前共和党候选人特朗普已经明确表示他如果能够胜选,明年初上台后将会对中国所有商品征收60%税。

美国农业部供需报告分析:美国豆油期末库存上调美国农业部本月将2023/24年度美国豆油期末库存调高4500万磅至16.27亿磅,同比增加1.2%,因为产量上调4500万磅,进口(+5000万磅)和出口(+5000万磅)的调整互相抵消。美国生物燃料行业的豆油用量维持在130亿磅,同比提高4.1%。豆油年度均价预估不变,仍为每磅49美分,上年65.26美分/磅。

本月维持美国豆粕供需数据不变,出口量预计为创纪录的1433万吨,同比提高7.7%。作为对比,截至4月4日,本年度迄今美国豆粕销量为1059万吨,同比增加14.3%。美国农业部的年度出口目标为1433万吨,同比增加7.7%。

美国大豆播种工作初步展开

美国农业部将在周一(4月15日)公布今年首份大豆种植数据。作为参考,去年4月中旬时种植进度为4%,而2018至2022年同期的平均播种进度为1%。

今年中西部的种植条件看起来好于往年,土壤温度适于备耕以及春播。自3月1日美国农业部完成播种意向调查以来,芝加哥新季11大豆上涨45美分/蒲或3.9%;而12月玉米期货上涨13.25美分/蒲或2.9%,从价格方面来说,大豆种植依然更有吸引力。

美国干旱监测周报显示,截至4月9日,大豆种植带处于干旱状态的比例为22%,和一周前持平,去年同期为20%。从干旱监测示意图来看,干旱集中在西部玉米种植带的衣阿华州,但是干旱范围较一周前明显缩减,目前该州85.3%的地区处于干旱之中,一周前90.35%,一个月前99.1%,去年同期为62%。

美国政府气象日报显示,周五(12日)东部玉米种植带出现阵雨天气,导致田间作业停滞;西部玉米种植带天气干燥温和,有利于田间作业。一个太平洋风暴系统可能在下周初抵达美国中部,给当地带来雨雪甚至严重雷暴天气。未来5天中西部北部的降水量可能达到1到2英寸。未来6到10天(4月17日到21日),美国中部大部分地区的气温可能接近或低于正常水平,而美国西部的降水量低于正常水平。

相关文章

避免未成年人网络成瘾,希腊政府发布“儿童钱包”应用

综合欧洲新闻网、美联社 2 日报道,希腊政府本周宣布了一项防止未成年人网络成瘾的策略,其中包括推出一款名为“儿童钱包(Kids Wallet)”的全新应用程序。 &ems...

复盘2024年券商金股:有股票被推荐当月涨超180%!

券商月度金股的表现,不仅直观映射出券商的投研实力,更是市场瞩目的焦点。回望2024年,券商月度金股的“战绩”如何?据梳理,2024年,有6个月份的券商月度金...

谷歌与核能公司签署协议 AI“吞电困境”有望缓解?

谷歌(G...

【玻璃大数据】全国首座集中式海上光伏项目在山东并网发电

7月2日,全国首座集中式海上光伏项目——中广核招远海上光伏项目在烟台正式并网发电,翻开了山东光伏发展“向海图强”的新篇章。 &ems...

出海为何选择韩国?茶百道王欢:在国内卷价格卷够了,在国外要卷品质

7月6日,在一场媒体专访活动中,茶百道联合创始人、集团副总裁古计林谈到了中国新式茶饮“卷”的问题。她表示,现在的消费者几乎都被培养成了专家级别消费群体,中国大陆的茶饮行业...