卓创资讯:4月钢铁行情进入筑底调整阶段 寻求反弹转机

【导语】3月钢材品种震荡下跌,强预期最终输给了弱现实。4月钢材市场继续关注供需博弈格局带来的需求变现进度和政策市修复影响下预期能否兑现,预期的落地与否和现实的强弱博弈或继续影响市场形成筑底尝试完成后的上涨的行情。

钢材市场传导式下跌和共振式下跌并存 品种差异化继续存在减弱

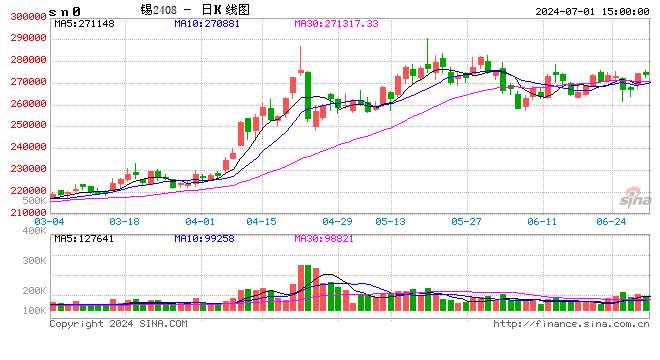

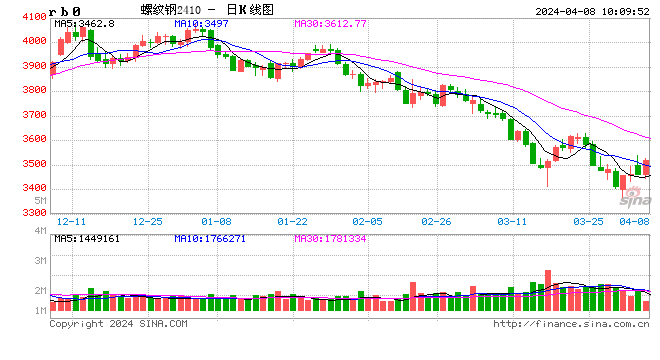

3月钢材品种集体下跌,强预期输给了弱现实,低估了本轮行情下跌持续的时间和下降的空间。钢铁产业链相关品种月内16跌,降幅超过5%的品种是铁矿石、焦炭、废钢铁、螺纹钢,其它品种降幅均超过1.68%,矿石降幅高达13.01%成为成本整体下行推动的主因。从卓创资讯的钢材价格指数来看,截止到3月29日卓创资讯钢材价格指数937.74点,环比2月29日的1011.14点下跌73.4点,跌幅在7.26%。同比去年同期的1099.1点降幅在14.68%,同比数据降幅继续扩大。

纵向角度看,钢铁行业上下游重点商品价格呈现传导式下跌,整体传导顺畅度相对可观,跌幅较大商品多集中在原料端。整个钢铁行业下跌的主要推动力在于成本端的影响,焦炭在第五、六轮提降均落地后,月度跌幅仅次于铁矿石,也达到了10.3%,需求端的淡季效应则抑制了钢材价格的上涨,受此影响产业链中后端的商品价格也多处于下跌状态。

横向角度看,钢铁行业中后端的钢材品种则呈现共振式下跌,品种差异化减弱。螺纹钢跌幅略大,达到6.5%,热轧板卷、带钢、焊管和拉丝材跌幅超过4%,其它品种下跌幅度也在1.68%以上,更多是受整个钢铁行业表现阶段性趋弱下行的影响。值得关注的是本月主流钢材品种出现不同程度的去库现象,影响了中间商的进一步交易热度。同时值得关注的是期货类品种傍身的商品活跃度略强于其它商品。

从整个钢铁基本面来看,开工方面,焦炭、焊管、结构钢和不锈钢的开工均有回落,带钢持平,其它商品开工则有所回升。从盈利水平来看,螺纹钢、焊管、型钢、不锈钢为负值,其它品种利润为正值。多数品种本月利润均出现不同程度的修复。企业本月的开工排产热度整体变化较大的多集中在加工型企业中。综合来看,3月份的钢材市场更多处于预期和需求的进一步博弈阶段。

未来钢材市场波动预期升温 均价或有上移

4月份钢材市场价格预期有一定较长时间筑底后寻求反弹的行情出现。主要受到供需双升博弈、龙头大厂出价持平、库存水平变化、宏观指标参差不一、季节性因素等的综合影响。

供需双降博弈加强

从供应端来看,考虑原料和中间品两方面。一方面是原料到成品钢材的变现。卓创资讯调研统计数据显示,截止到3月底高炉开工率仍然在81.11%的相对中高位水平,较上月底有所回升。距离前期高点86.43%仍然有部分空间,综合2021年至今的高炉开工率历史谷值66.73%和峰值86.43%来看,当下处于历史高低开工率水平的72.99%的水位线上。和去年同期对比来看,当下的水平略低于去年同期的水平。出于企业生产的连续性和稳定性思考,当下开工水平的原料达产在一段时间内将会继续进行,从而最终转换为生铁、钢坯、钢材产品,伴随未来季节性排产力度升温,供应量有增加的预期存在,原料端的供应压力将会增加。

另一方面则是钢材品种排产方面的一个指标检修损失量。以主流产品热轧板卷为例,3月份热轧板卷的检修损失量为122.85万吨,相较1月份实际的检修损失量201.16万吨有所减少,即产生供应有增量的预期表现,从而抑制钢材价格的上行。

从需求端来看,同样需要考虑中间需求和终端需求两方面。一方面是市场中间商的交易需求,市场交易氛围热度的变化直接影响了中间商的备货需求。从当下钢铁各品种调研反馈来看,在今年整体资金成本较大的背景下,贸易商获利难度进一步增加,市场库存风险则一直存在,如果转换库存风险,做好合理的风控成为贸易商积极关注的。另一方面,则是终端订单的变化产生的刚需。终端的稳定性生产需求带来了一部分需求的产生。汽车和家电的稳定生产分流了一部分钢铁需求,而地产需求叠加基建需求短期内依然偏弱,未来关注各地新基建项目在四月份落地进度。

龙头大厂出价多稳

对于钢材品种,尤其是板材品种来说,龙头企业的期货指导价代表了未来的方向。通过历史数据进行相关性验证发现,指导价调整方向和幅度对于价格影响较为重要。一般情况,钢厂上调幅度在≥100-200元/吨对市场有一定上涨影响,其中高于这个幅度则有相对较强的上行推动力。反之则会制约价格的上涨。

从4月份宝武、首钢、鞍本、山钢等大厂针对热轧板卷、中厚板、冷轧板卷、涂镀板卷等的订货指导价来看持稳,部分汽车钢上调。整体来看,此次钢厂指导价调整对未来二季度之初的行情支撑效果平平。后期还需继续关注龙头企业的月度调价方向。

工业品被动去库存周期下的钢铁库存处中高位水平

卓创资讯通过研究统计局工业企业产成品和PPI同比数据,从中发现,当下正处于价格下降周期中的被动去库存阶段。同时,卓创资讯监测钢材(热轧、冷轧、中厚板、线材、螺纹钢)五大主流品种的库存数据发现,截止到3月底库存水平在2000.79万吨,远高于历史平均水平1253.48万吨。

首先,长周期库存水平来看,选取2006年至今近18年的库存数据,当下的库存水位线距离历史最低值539.084万吨和最高值2598.51万吨处于70.98%的水位线水平,整体库存压力略降。

其次,中短周期库存水平来看,选取2022年至今近3年的库存数据,当下的库存水位线距离两年内的最低值1048.27万吨和最高值2215.012万吨处81.64%的水位线水平。

再次,从月内短期水平来看,3月份的库存水平较2月份出现88.4万吨的减量。综合来看,当下的钢铁库存水平处于历史中高位水平附近,整体库存压力略降,对价格形成一定中性略偏空影响。

宏观指标回暖

国际因素:货币政策叠加主流指标变化

2024年美联储降息的预期升温,争议较大的则是降息周期启动的时间点选择。最新一起美联储议息会议来看,美联储3月议息会议宣布,再度将联邦基金利率的目标区间维持在5.25-5.5%水平不变,符合市场预期,但会议声明中删除了偏主观降息的描述。从目前来看,大宗商品对此的关注度较高,而钢铁对此的依赖性尚可。

从钢材出口量的季节性表现来看,选取2004-2023年相关指标数据,2月份钢材出口量处于季节性回落阶段,拉动钢材消费水平有限,整体对于价格支持平平。从海关公布的2月份出口量数据来看769.08万吨处于中位略偏高的水平,在2004-2024年历史最低值和最高值分位线水平的64.01%位置上。未来看或在一季度整体触底回升。而根据海关总署统计数据显示,1-2月累计出口钢材1591.2万吨,同比增长仍然三成。同时,影响外销的因素海运费受近期地缘政治风险降温和货运量减少的双重影响,出现一定程度的冲高回落,从而降低了未来的出口成本。

在此除常规的美国通胀和失业率数据需要关注之外,同样需要继续关注美债收益率和美元指数的联动表现。在美国经济下行压力日益加大、美联储有望6月份即将进入降息周期的背景下,预计美债收益率继续走高的空间或减少,后续随着市场动态变化。需要了解的是美债收益率的走高是利空大宗商品市场的,而且是多方位的。

汇率频繁调整背后更多是货币支付流通低位的变化。目前来看,环球银行金融电信协会(Swift)发布的人民币月度报告和数据统计显示, 2月份人民币全球支付占比为4%,较之1月的4.51%有所下降,继续稳居全球第四大货币。在此之前,2023年11月,人民币全球支付占比为4.61%,超过日元的3.83%。目前人民币活跃度已经连续四个月超过日元,位居全球第四。通过官方针对汇率的一系列政策来看,当下汇率走势基本在预期范围内。未来更多关注汇率调整下人民币在全球支付地位的转变和钢材等工业品出口水平受到的影响。同时对于美元指数等的关注度在未来依然是较强的。

综合,国际上来看,加息与否、美元指数的走向、美债收益率的短期表现都会影响到大宗商品市场的变化,进而影响到相关价格的表现;而作为拉动GDP的三驾马车,在稳经济、促消费的大背景下,未来出口量的变化同样对于整个经济影响较大。

国内因素:地产端政策继续发力

地产政策:当前地产销售仍然有待进一步修复,市场对于地产情绪逐步从悲观中走出,试图有所稳定。同时结合“保交楼”的持续。尤其是优化住房限购,城中村改造等政策措施的密集落地。而扩容房企白名单,有望解决房企债务问题和当前地产链负循环,进一步稳定钢铁相关行业在内的上下游产业链,其中地产前后端相关的建筑钢材、涂镀板卷、水泥、玻璃等基建品种或有一定需求缓解概率出现。

国内来看,政策市的表现依然强劲,在未来将会继续占据主导地位。尤其在需求出现阶段性恢复不足的情况下,通过消费推动和新增投资拉动都会给期货盘面和现货市场供需结构带来影响。

季节性因素表现

卓创资讯监测分析钢铁主流品种螺纹钢和板材等发现,4月份上涨预期依然存在。考虑到天气转暖后,市场关注点将会逐步从双焦转移到铁矿石,成本影响对钢铁市场价格变化有一定传导效果,成本传导依然是影响钢铁行业价格的重要因素。同时要也要考虑地产需求更多在四月份陆续展开,而钢材主流品种多应用于地产前端,从而提振钢铁价格反弹。中间商的备货需求和南北资源流通下带来的区域价格联动效果增强,4月份行情或出现筑底试图反弹的走势。

综合来看,4月份的钢材市场依然是现实需求的落地预期和政策市修复预期的博弈兑现结果,最终或将出现筑底反弹的均价略上移的局面。密切关注未来从国际到国内货币政策和财政政策的变化释放出的信号对大宗商品市场的影响力度,不排除当行情形成共振上涨时,资本的反向操作将会主导一波行情出现下跌,而这种情况出现的概率在当下大环境下相对较低。

风险提示:国内稳经济政策超预期、国际地缘政治走向超预期、国际货币政策超预期。

相关文章

行研机构预测:英伟达H20将在中国大卖120亿美元

过去一段时间,英伟达H20芯片一直是市场热议的话题。近日,半导体行业研究机构SemiAnalysis给出的预测称,H20芯片,有望在当前财年大幅提振该公司的中国区业绩...

金油神策:年线收官黄金原油行情分析策略

现货...

特斯拉转变观念,加大广告投入以扩大市场份额

在一...

摩根资产管理快评:美联储再次降息25个基点,多元布局或是较好应对策略

专题:美联储如期降息 鲍威尔放鹰,明年或仅降50个基点!市场巨震...

英国民众反对建太空版“奥库斯”,谴责该计划危害当地民众健康,破坏当地旅游业

英国《每日电讯报》8日报道称,英国皇家空军计划在威尔士彭布罗克郡的考德基地内,建造一座用于追踪卫星等航天器的远程预警雷达站,据称其主要用途是“应对来自中国和俄罗斯等国的太空威胁”,该工程被命名为...